10月3日のドル円相場は、複数の経済指標やNYオプションカット、CME先物データが示す通り、ボラティリティの高い展開が予想されます。

特に、145.35円付近のサポートラインが焦点となり、この水準を維持できるかが今後の相場を左右する重要な要素です。

米国市場の開場に伴い、短期的には急激な値動きが見込まれ、146円台への反発や145円割れによるさらなる下落リスクに対しても、慎重なトレード戦略が求められます。

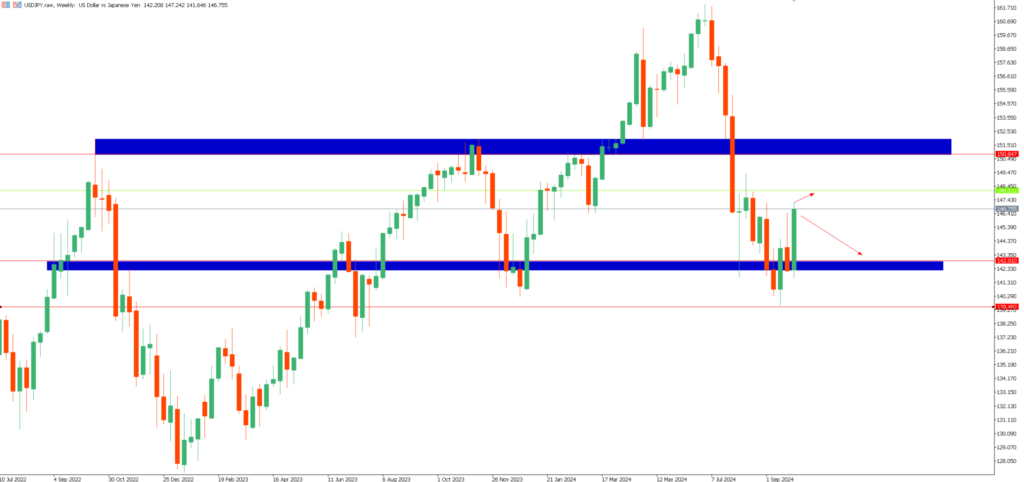

今夜のドル円はこんな感じに見ている。

おっとお?

RR比率的にはショートが優位に見えますが……?

現在、17時過ぎだ。

NY時間の予測をするのは、いささか早いかもしれないが、相場の動向を知り、売買計画を練るにはいい時間だ。

それでは、今夜のNY時間のドル円相場解析、行ってみましょう。

目次

- 経済指標の内容分析

- 発表時刻と相場の変動予測

- 過去データとの比較分析

- 取引戦略提案

- オプションポジションの分析

- 発表時間と価格変動の予測

- 予想外の結果による影響

- 結論とトレード戦略の提示

- サポートラインとレジスタンスライン

- 先物価格の動向

- オープンインタレスト(未決済建玉)の確認

- ボラティリティの分析

- 期限別の価格動向の比較

- 売買圧力の確認

- 予測された値動きの短期・中期的な影響

- 結論とトレード戦略の提案

- まとめ

経済指標の内容分析

今夜、10月3日のNY時間における、ドル円(USDJPY)相場に与える影響が大きい経済指標を重要度順に1位から3位まで解説します。

1位:ISM非製造業景気指数 (09月)

- 予想値:51.5

- 前回実績:51.5

- 重要度:⭐⭐⭐⭐⭐(5つ星)

- 市場への影響: ISM非製造業景気指数は、アメリカ経済のサービス業部門の景況感を示す重要な指標です。

50を上回ると景気拡大を示し、50を下回ると景気縮小を示します。この指標は特にサービス業に依存する米国経済において重要度が高く、発表値が予想より強ければ、米ドルに対する買い圧力が強まることが予測されます。

特に今回は前回比と予想が同一だったため、ドル円の変動は限定的となる可能性がありますが、サービス業が景気を引っ張っているという見方が広まれば、ドル円のサポート材料になるでしょう。

2位:新規失業保険申請件数(09/22 - 09/28)

- 予想値:22.05万件

- 前回実績:21.87万件

- 重要度:⭐⭐⭐(3つ星)

- 市場への影響: 新規失業保険申請件数は、労働市場の健全性を直接的に示す指標です。

失業保険申請者が増加すれば、景気の悪化が懸念され、米ドルに対する売り圧力が強まる傾向にあります。

逆に申請者が減少すれば、米ドルに対する信頼感が高まり、買い圧力が増します。

今回、予想値が前回実績より若干高いため、ドル円に対するネガティブな影響が予想されます。

発表後にドル円の若干の下落が見込まれますが、大きな変動はない可能性が高いです。

3位:PMI(購買担当者景気指数・確報値) 非製造業PMI (09月)

- 予想値:55.4

- 前回実績:55.4

- 重要度:⭐⭐⭐(3つ星)

- 市場への影響: 非製造業PMIは、特にサービス業を中心とした企業の購買活動を測定する指標です。

こちらも50を上回ると景気拡大を示し、米ドルの買い材料になります。

今回は前回実績と予想値が一致しているため、ドル円への影響は中立的です。

ただし、指標自体が55を超えているため、米ドルに対する強気の見方が続くことが予想されます。

発表時刻と相場の変動予測

- ISM非製造業景気指数(23:00発表)

- 直後のリアクション:予想値と結果が一致しているため、大きなサプライズはなく、相場は比較的安定する見込み。

しかし、市場がこの結果をポジティブに捉えれば、米ドル買いが発生し、ドル円の上昇が予測されます。 - 数時間以内のトレンド:ドル円の上昇が続き、特に23:00以降から数時間は上昇傾向が見込まれます。

- 一日後の影響:相場が落ち着くため、利益確定売りが出やすく、再度レンジ相場に戻る可能性が高いです。

- 直後のリアクション:予想値と結果が一致しているため、大きなサプライズはなく、相場は比較的安定する見込み。

- 新規失業保険申請件数(21:30発表)

- 直後のリアクション:やや予想より弱いため、ドル円に若干の下落圧力がかかる可能性があります。

- 数時間以内のトレンド:経済指標全体がそれほど悪くないため、弱いドル売りが発生する一方で、回復の余地もあります。

- 一日後の影響:大きな変動は予測されないため、他の指標と相まって落ち着いた相場展開となるでしょう。

- PMI(非製造業PMI)(22:45発表)

- 直後のリアクション:予想通りの数値であれば、ドル円に大きな動きはないと思われます。

しかし、市場参加者の安心感が生じ、わずかなドル買いが見込まれるでしょう。 - 数時間以内のトレンド:米ドルの強さが維持され、ドル円は一時的に上昇する可能性があります。

- 一日後の影響:他の指標と同様、レンジ相場へ戻る可能性が高いです。

- 直後のリアクション:予想通りの数値であれば、ドル円に大きな動きはないと思われます。

過去データとの比較分析

ISM非製造業景気指数は過去にも米ドル相場に大きな影響を与える指標であり、予想値を上回った場合はドル買いが顕著に進むことが多いです。特に今回も50以上を維持しているため、米ドルの強さを示唆しており、同様のパターンが今回も見られる可能性があります。

新規失業保険申請件数に関しては、過去のパターンでも若干の予想値上振れはドル円にネガティブな影響を与えることがありますが、極端な反応が見られないことが多いです。

取引戦略提案

- 短期トレード戦略: ISM非製造業景気指数の発表直後、強い米ドル買いが発生することを見越して、発表前にドル円をロングポジションで保有し、発表後の上昇を利用して利確する戦略が有効です。

- 中期トレード戦略: 新規失業保険申請件数の若干の予想上振れが米ドルのネガティブ要因になる可能性も考慮し、相場が下がった際にドル円を押し目買いするのが有効です。特に、他の指標がポジティブであれば、全体としてドル円は上昇基調を維持する可能性があります。

続いては、NYオプションカットの分析です。

今夜は分析しなくても買い圧が高いことが一目でよくわかる。

オプションポジションの分析

まず、表に基づくドル円(USDJPY)のオプションカットデータを価格帯ごとに分析し、売買圧力の分布とその影響を見ていきます。

- 148.00円, 147.00円

これらの価格帯には「売り」のオプションカットが設定されており、148.00円と147.00円で売り圧力が強いことが予想されます。これにより、これらの価格帯はレジスタンスラインとして機能し、価格が上昇する際の抵抗となる可能性があります。 - 146.85円, 146.35円, 146.00円, 145.75円, 145.50円

これらの価格帯には「OP7日」「OP8日」「OP3日」などのNYオプションカットがあり、大きな売買の転換点になる可能性があります。特に145.75円、146.35円、146.85円では大きめのオプションが設定されており、売買圧力が一時的に集中しやすいです。 - 145.00円以下

144.00円付近から「買い圧力」が強まる価格帯が複数存在し、「ストップロス」の動きが見られます。特に143.50円、143.00円にはストップロスが設定されており、これらを割り込むと強い売りが発生しやすい一方、これらの価格帯がサポートラインとして機能する可能性があります。

発表時間と価格変動の予測

- 148.00円と147.00円の売りオプション:

- 発表直後には上昇を試みるかもしれませんが、148.00円付近で強い売り圧力が予想され、これを超えるのは難しいかもしれません。レジスタンスラインとして機能するため、この水準での売りが効果的かもしれません。

- 短期的な反応:ドル円が147円台に近づいた際には、売りが強まり、反落する可能性が高いです。

- 数時間後のトレンド:売り圧力により、再び146.50円付近まで戻る可能性があります。

- 145.00円付近のオプション:

- OP3日やOP7日の大きめのカットが存在し、145円付近での売買が盛んになることが予想されます。この価格帯は短期的なサポートラインとして機能しやすいです。

- 短期的な反応:145.00円を割ると、ストップロスが発動し、急激な下落が見られる可能性があります。

- 中期的な動向:もし145.00円を維持できれば、再び146円台に戻る展開も想定されます。

- 143.00円から144.00円の買いゾーン:

- このゾーンでは「買い小さめ」「割り込むとストップロス」の記載があり、強いサポートが予想されます。143.00円は特に強力なサポートラインとして機能する可能性が高いです。

- 短期的な反応:143.50円付近では反発の可能性が高く、ここを狙ったロングポジションが効果的です。

- 数時間後のトレンド:このサポートラインを守れれば、145.00円台への戻りが期待されます。

予想外の結果による影響

- 予想値と実際の結果が大きく異なる場合:

大きなサプライズがあった場合、オプションポジションが消化され、ストップロスが発動し急激な値動きが発生する可能性があります。特に、145.00円を下回るか、148.00円を突破した場合、売買が加速する可能性があります。 - ストップロスが発動した場合:

143.00円や144.00円付近ではストップロスの動きが見られ、割り込むと大きな売り圧力が生じるため、急落の可能性があります。逆に、これらの価格帯を下回らなければ強力なサポートとして機能し、反発が期待されます。

結論とトレード戦略の提示

- 短期トレード戦略:

- 147.00円付近での売りポジション:147.00円や148.00円に強い売り圧力があるため、この価格帯に近づいた場合、売りポジションを取る戦略が有効です。上昇後の反落を狙ってショートポジションを仕掛けるのが有効です。

- 143.50円から144.00円での買いポジション:143.50円付近での反発が見られるため、この価格帯でロングポジションを取る戦略が有効です。

- 中期トレード戦略:

- 145.00円を超えると戻りを狙うロングポジション:145.00円のサポートラインが維持されれば、146.50円付近への戻りを狙ってロングポジションを取るのが適切です。

- 143.00円割れ時のストップロス発動に備える:もし143.00円を下回る場合、ストップロスが発動し急落するリスクがあるため、この水準でのショートポジションを検討するべきです。

サポートラインとレジスタンスライン

- レジスタンスライン:148.00円、147.00円

- サポートライン:145.00円、143.50円、143.00円

これらの価格帯を基に、リスク管理を徹底し、サポートやレジスタンスラインを活用した安全な取引を進めることが推奨されます。

つまり、148円付近から売り指値を入れておけばいいということですね……。わかりやすい。

最後は、恒例。

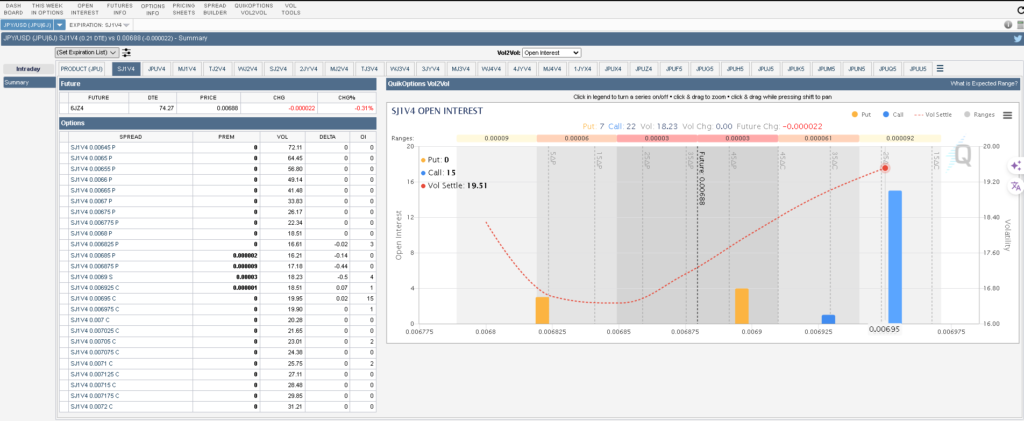

CME オプションの分析内容です。

先物価格の動向

- 現時点のドル円レート:146.7円

- JPY/USD先物価格:0.00688 (これをドル円レートに換算すると 1 / 0.00688 = 145.35円 となります)

先物価格の145.35円は現在のドル円レート146.7円よりも低く、円安の傾向がやや弱まっていることが示唆されています。この差は市場が近い将来のドル円の下落を予測している可能性を示します。

オープンインタレスト(未決済建玉)の確認

オープンインタレスト(OI)は、市場における取引の活発さと関心を反映します。画像からは、特定の価格帯でオープンインタレストが集まっていることが確認されます。

- 特に、0.00695 の価格帯ではオープンインタレストが15件のコールオプションに集中しており、これがサポートラインやレジスタンスラインとして機能する可能性があります。

- オープンインタレストが集まっている価格帯が145.35円〜146円の間に位置しているため、この範囲が今後の市場の関心が高いエリアと見られます。

ボラティリティの分析

- 現在のボラティリティは、19.51% と比較的高い水準にあります。

高いボラティリティは短期的な値動きが大きいことを示しており、投資家にとってはリスクとチャンスの両方が存在しています。 - 短期的な見通しとしては、ボラティリティの高まりを利用して、短期間の急激な値動きを狙ったトレードが有効です。

期限別の価格動向の比較

短期先物と長期先物の価格を比較することにより、将来の価格予測を行います。今回のデータでは、短期の先物価格が145円台に位置しており、短期的には円安から円高への転換が示唆されます。長期的には145円台の動きが継続する可能性が高いです。

売買圧力の確認

ストラドル(Straddle)のデータを見ると、0.0069(145.35円)付近に売買圧力が集中していることが分かります。この価格帯はサポートラインとして機能する可能性が高く、ここを下回らない限りは145円付近での反発が見込まれます。

予測された値動きの短期・中期的な影響

- 短期的な予測:146.7円の現在レートが下がり、145円台前半へ向かう可能性があります。ボラティリティの高まりにより、145.35円付近での反発が発生するシナリオも考えられます。

- 中期的な予測:145.35円をサポートラインとして捉え、このラインを割らない限りは、再度上昇して146円台に戻る可能性があります。

結論とトレード戦略の提案

短期トレード戦略

- エントリーポイント:145.35円付近でのロングポジションを狙う。価格が145.35円付近で反発する兆候が見られた場合、上昇を期待してロングエントリーします。

- エグジットポイント:146.7円付近での利確を目指します。短期的な反発による上昇を活用し、ボラティリティが高い間に早めの利確を検討します。

- リスク管理:145.00円を下回った場合、損切りを設定。サポートラインが崩れた場合に備え、損失を最小限に抑えるために145.00円付近にストップロスを設定します。

中期トレード戦略

- エントリーポイント:145円を維持できれば、中期的なロングポジションを取る戦略が有効です。145円台前半での強いサポートが確認できた場合、上昇を期待します。

- エグジットポイント:147円をターゲットに、利確ポイントを設定します。ボラティリティが落ち着いてくると147円付近までの上昇が期待されます。

- リスク管理:144.75円付近をストップロスとして設定します。中期的には145円がサポートとして機能する可能性が高いですが、崩れた場合の下落リスクに備えて、損切りラインを明確にしておきます。

これらの戦略は、短期および中期のドル円の動向に基づき、リスクを抑えつつ利益を狙う手法です。ボラティリティの変動に応じて、早めの利益確定と損失回避を意識した取引を行うことが重要です。

まとめ

10月3日のドル円相場は、経済指標データ、NYオプションカット、CME先物データから短期的なボラティリティの高まりが予想されます。

特に、145.35円付近が重要なサポートラインとして機能する可能性があり、この水準を維持できれば146円台への回復が期待されます。逆に145円を割り込んだ場合、さらなる下落圧力が強まり、リスク回避の動きが加速するでしょう。

CME先物データでも円高圧力が示唆されているため、NY時間では特に売買圧力に注意が必要です。

短期的にはスキャルピングが有効で、中期的にはサポートラインを重視した戦略が鍵となります。

総合的に見ると、148円のサポートも大事ですが、145円を割るかどうかの値動きに注視する必要がある、と。

結果的には円高に振れるような気がするが、さてどうなるかな?

これから取引を始めたいがどこの海外FXブローカーを選べばいいかわからない、という方は以下をご参照ください。

最速のボーナス情報!日本初上陸の新鋭ブローカー、Erranteで最大2000ドルの入金30%ボーナスをゲット!

ThreeTraderの主な特徴と安全性、取引環境を徹底解説。スプレッドやレバレッジで選ばれる理由とは?

iFOREXの特徴や評判、入出金方法や入金ボーナス獲得方法を徹底解説。初心者向けに口座開設の手順も紹介!

Milton Marketsで新規口座開設5000円&50%入金ボーナスが開始!!9月1日から進化した取引環境とボーナスを徹底解説!